【中国耐火材料网】

2020年上半年中国耐火材料行业生产运行情况

及下半年耐火材料市场预测分析

中国耐火材料行业协会 李永全

一、全国规模以上工业整体运行情况

2020年6月份,规模以上工业增加值同比实际增长4.8%(以下增加值增速均为扣除价格因素的实际增长率),增速较5月份加快0.4个百分点。从环比看,6月份,规模以上工业增加值比上月增长1.30%。1-6月份,规模以上工业增加值同比下降1.3%。

图1 规模以上工业增加值变化情况

1、1-6月份,规模以上工业企业实现营业收入46.31万亿元,同比下降5.2%;发生营业成本39.16万亿元,下降4.7%;全国规模以上工业企业实现利润总额25114.9亿元,同比下降12.8%(按可比口径计算),降幅比1-5月份收窄6.5个百分点。营业收入利润率为5.42%,同比降低0.48个百分点。

2、6月末,规模以上工业企业每百元资产实现的营业收入为78.8元,同比减少9.6元;人均营业收入为129.6万元,同比减少1.5万元;产成品存货周转天数为20.0天,同比增加2.5天;应收账款平均回收期为56.6天,同比增加8.8天。

3、1-6月份,采矿业实现利润总额1647.0亿元,同比下降41.7%;制造业实现利润总额21223.0亿元,下降9.8%;电力、热力、燃气及水生产和供应业实现利润总额2245.0亿元,下降8.7%。

二、2020年1-6月耐火材料行业生产运行情况

1、生产运行情况

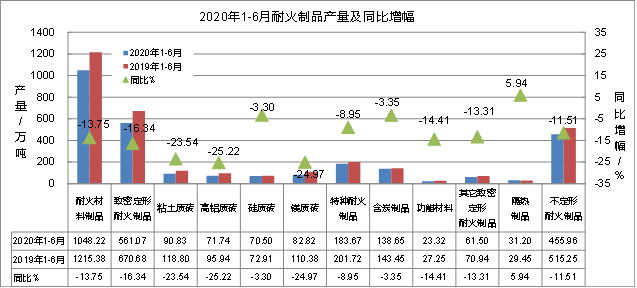

2020年1-6月,同口径协会统计,全国耐火材料制品产量1048.22万吨,同比降低13.75%。其中致密定形耐火制品561.07万吨,同比降低16.34%;保温隔热耐火制品31.20万吨,同比增长5.94%;不定形耐火制品455.96万吨,同比降低11.51%。主要品种产量见图2。

图2 2020年1-6月耐火材料主要品种产量情况

致密定形制品中,粘土砖、高铝砖和镁砖下降幅度分别为23.54%,25.22%和24.97%。特种耐火制品中,含碳制品138.65万吨,同比下降3.35%,功能制品23.32万吨,同比下降14.41%,其它致密定形制品61.50万吨,同比下降13.31%。致密定形制品下降幅度较大,可能是因为基建用耐火材料受疫情的影响较大所致。

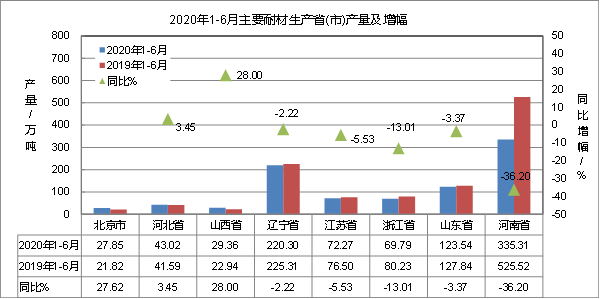

耐火材料主要生产省(市)产量情况见图3。主产区中,河南省上半年产量335.31万吨,同比下降36.20%;辽宁省上半年产量220.30万吨,同比下降2.22%;山东省123.54万吨,同比下降3.37%;江苏省上半年产量72.27万吨,同比下降5.53%;浙江省上半年产量69.79万吨,同比下降13.01%。需要说明的是,由于今年协会统计方法的部分调整优化,上半年比较基准量按2019年核实的年产量的一半取值,因此同比数据偏差较大。对于部分同比数据显示为正或部分地区产量增长的原因是,各级协会鼓励更多的企业上报,样本数较上年度有所增长。另外,统计归属口径调整也造成了一些变化。实际总体情况是,2020年上半年各地的耐火制品的产量较2019年都有不同比例的下降。

图3 耐火材料主要生产省(市)产量情况

2、耐火原材料进出口贸易情况

1-6月,全国耐火原材料进出口贸易总额16.18亿美元,比上年同期降低20.01%。其中出口贸易额15.01亿美元,同比下降18.28%;进口贸易额1.17亿美元,同比降低37.09%。全国耐火原材料出口总量280.15万吨,同比降低4.76%。其中耐火原料出口量206.37万吨,同比降低2.4%(见表1);耐火制品出口量73.78万吨,同比降低10.8%。

出口价格方面,电熔镁砂虽然出口量同比有小幅增长5.72%,但出口平均价格下降幅度达36.82%;石墨出口量下降幅度很大,但平均出口价格大幅度增长。棕刚玉出口量同比虽较大幅度下降,但出口平均价格略有增长。耐火粘土、烧结镁砂、白刚玉、碳化硅出口量和出口平均价格都有不同程度的下降。耐火制品出口情况列于表2。其中碱性制品出口量同比略有增长1.34%,而平均出口价格同比大幅度下降;铝硅质制品出口量同比大幅降低26.98%,但平均出口价格同比大幅增长15.54%;其他耐火制品的出口量同比降低4.89%,平均出口价格同比降低11.77%

表1 2020年1-6月耐火原料出口量情况

|

品种

指标

|

石墨

|

耐火铝粘土

|

电熔镁砂

|

烧结镁砂

|

棕刚玉

|

白刚玉

|

碳化硅

|

|

出口量

(万吨)

|

4.69

|

33.02

|

20.39

|

45.14

|

20.68

|

12.25

|

12.68

|

|

同比(%)

|

-22.87

|

-1.80

|

5.72

|

-9.00

|

-21.27

|

-13.25

|

-9.36

|

表2 2020年1-6月耐火制品出口量情况

|

品种

指标

|

碱性耐火制品

|

铝硅质耐火制品

|

其他耐火制品

|

|

出口量(万吨)

|

43.42

|

24.97

|

5.39

|

|

同比(%)

|

1.34

|

-26.98

|

-4.89

|

三、主要下游行业生产运行情况

(一)钢铁行业运行情况

1、中国钢铁行业生产运行情况

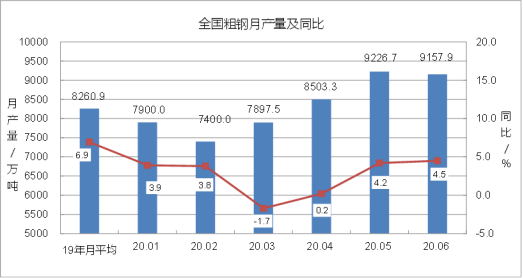

据国家统计局数据,1-6月全国生铁产量为4.33亿吨,同比增长2.2%;粗钢产量4.99亿吨,同比增长1.4%,增速同比降低8.5个百分点;钢材产量6.06亿吨,增长2.7%,增速同比降低8.69个百分点。各月产量情况见图4。

图4 全国粗钢月产量及同比变化

2、世界钢铁工业生产情况

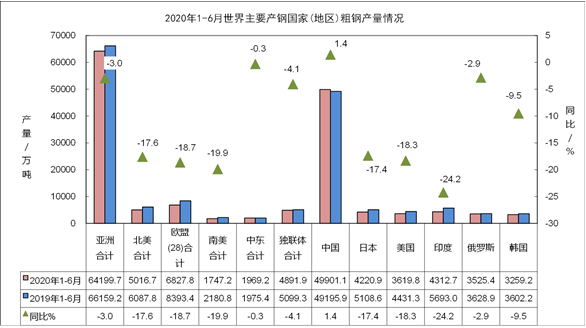

1-6月,全球(66个国家和地区合计)粗钢产量8.73亿吨,同比降低6.0%;中国占全球粗钢的比例为57.15%。北美、欧盟上半年的钢铁产量下降幅度18%左右,非洲钢产量下降20.89%。但独联体国家下降幅度较小,约4.1%。东南亚市场,泰国钢产量受疫情的影响要大一些,但越南的钢产量上半年还增长4.6%。主要产钢国家和地区粗钢产量情况见表3和图5。

(二)建材行业生产运行情况

1-6月,全国水泥产量9.98亿吨,同比降低4.8%;平板玻璃产量4.62亿重量箱,同比降低0.4%。

表3 2020年上半年全球钢铁工业生产情况

|

国家或地区

|

2020年1-6月

(万吨)

|

上年同期

(万吨)

|

同比增幅(%)

|

|

欧盟28国

|

6827.8

|

8393.4

|

-18.7

|

|

独联体

|

4891.9

|

5099.3

|

-4.1

|

|

北美

|

5016.7

|

6087.8

|

-17.6

|

|

南美

|

1747.2

|

2180.8

|

-19.9

|

|

非洲

|

594.7

|

751.1

|

-20.8

|

|

中东

|

1969.2

|

1975.4

|

-0.3

|

|

亚洲

|

64199.7

|

66159.2

|

-3.0

|

|

其中:中国大陆

|

49901.1

|

49195.9

|

1.4

|

|

大洋州

|

295.3

|

305.4

|

-3.3

|

|

66个国家和地区合计

|

87313.4

|

92842.5

|

-6.0

|

|

扣除中国大陆

|

31696.4

|

36470.8

|

-13.1

|

图5 2020年上半年世界主要产钢国家和地区粗钢产量

(三)有色金属行业生产运行情况

上半年,全国十种有色金属产量2928.2万吨,同比增长2.9%。其中,精炼铜产量482.2万吨,同比增长4.6%;原铝产量1788.9万吨,同比增长1.7%;铅产量276.7万吨,同比增长4.4%;锌产量304.8万吨,同比增长7.7%。

四、耐火材料及主要下游行业运行特点

(一)主要下游行业运行特点

上半年主要下游行业的运行特点是:

1、上半年建材工业规模以上企业完成营业收入2.4万亿元,同比下降4.8%;利润总额1870亿元,同比下降8.2%。

其中,水泥营业收入4262亿元,同比下降6.1%,利润767亿元,同比下降6.1%;平板玻璃营业收入381亿元,同比增长0.8%,利润48亿元,同比增长2.8%,收入、利润均实现正增长。

1-5月建材及非金属矿商品出口金额122.5亿美元,同比下降14.1%,进口金额71.4亿美元,同比下降24.1%。产品价格窄幅波动,上半年建材及非金属矿产品出厂价格指数同比上涨0.3%,其中,6月份出厂价格指数112.71同比下降1.2%。水泥上半年平均出厂价格同比下降1.9%,6月份出厂价格指数110.09,同比下降6.2%;平板玻璃上半年平均出厂价格同比增长2.0%,6月份出厂价格指数82.54。

2、钢材价格低位徘徊。据中国钢铁工业协会监测,6月份,中国钢材价格指数平均为103.1点,同比下降5.4%;1-6月份,中国钢材价格指数平均为101.0点,同比下降7.7%,其中,长材平均下降8.2%,板材平均下降7.5%。

钢铁行业的经济效益大幅下滑。据国家统计局数据,6月份,黑色金属冶金及压延加工业实现营业收入6391亿元,同比增长6.0%;实现利润总额347.5亿元,同比增长35.3%。1-6月份,黑色金属冶金及压延加工业实现营业收入31860.4亿元,同比下降3.8%;实现利润总额840.8亿元,同比下降40.3%。

3、有色金属价格阶段性回升,效益降幅有所收窄。1-6月,十种有色金属行业实现利润500.8亿元,同比下降25.4%,尤其是6月利润166.5亿元,同比增长18.3%,拉动上半年效益降幅较1-5月收窄11.6个百分点,其中,矿山、冶炼、加工行业1-6月利润130亿元、176.4亿元、194.4亿元,分别同比下降13.4%、37.1%、19.2%,降幅较1-5月收窄1.8个、16.2个、13.7个百分点。

下游行业营业收入和利润变化总体情况列于表4。

表4 2020年1-6月下游行业经济效益情况

|

行 业

|

营业收入

(亿元)

|

同比

(%)

|

利润

(亿元)

|

同比

(%)

|

|

钢 铁

|

31860.4

|

-3.8

|

840.8

|

-40.3

|

|

建 材

|

24000

|

-4.8

|

1870

|

-8.2

|

|

有 色

|

25097

|

-0.5

|

500.8

|

-25.4

|

(二)耐火材料行业运行特点

1、耐材产量小幅下降,受疫情影响各有不同

1-6月,耐火制品产量同比降低13.75%。除隔热制品略有增长外其它品种产量均有不同程度的降低。致密定形制品中除硅砖外,粘土砖、高铝砖和镁质砖均大幅下降,分别下降23.54%、25.22%和24.97%;"保运行"需要的消耗性耐火材料受疫情影响小一些。基建用耐火材料企业受疫情的影响和冲击更大、更直接。从利润角度看,耐火材料主产区上半年的利税,除个别地区外,都有较大幅度的下降。可能是由于产品结构和客户结构的原因,河南产区的影响较其它区域要更明显一些。从企业角度,上半年的运行情况也有例外,江浙地区部分优势企业受疫情影响相对较小,销售额和利润率影响都较小。

2、出口量和出口平均价格全面下降

出口量、出口平均价格和出口贸易额情况列于表5。2020年1-6月,耐火原材料出口贸易量、出口价格总体(除石墨和棕刚玉)外均有不同程度的下降。其中出口量同比降低4.76%,出口贸易额同比降低18.28%;出口综合平均价格同比降低14.20%。其中:耐火原料出口量同比降低2.40%,出口贸易额同比降低15.53%,出口平均价格同比一定幅度的下降。耐火制品出口量同比降低10.80%,出口贸易额同比降低21.63%,出口平均价格同比也有一定幅度的下降。

表5 2020年1-6月主要耐火原料出口量、出口额和平均价格增幅情况

|

商品名称

|

出口量同比

增幅(%)

|

出口贸易额同比增幅(%)

|

出口平均价格同比

增幅(%)

|

|

天然鳞片石墨

|

-22.87

|

1.11

|

31.09

|

|

耐火铝粘土

|

-1.80

|

-7.39

|

-5.69

|

|

电熔镁砂

|

5.72

|

-33.20

|

较大幅度下降

|

|

烧结镁砂

|

-9.0

|

-33.95

|

较大幅度下降

|

|

棕刚玉

|

-21.27

|

-16.90

|

5.55

|

|

白刚玉

|

-13.25

|

-18.06

|

-5.55

|

|

碳化硅

|

-9.36

|

-10.75

|

-1.53

|

表6是2020年1-6月主要耐火制品出口量、出口额和出口平均价格变化情况。碱性耐火制品出口量增长1.34%,而出口平均价格同比出现较大幅度下降;铝硅质制品虽然出口量下降26.98%,而出口平均价格大幅增长15.54%;其他耐火制品出口量下降4.89%,出口平均价格下降11.7%。

表6 2020年1-6月主要耐火制品出口量、出口额和平均价格增幅情况

|

商品名称

|

出口量同比

增幅(%)

|

出口贸易额同比增幅(%)

|

出口平均价格同比

增幅(%)

|

|

碱性制品

|

1.34

|

-25.45

|

较大幅度下降

|

|

铝硅质制品

|

-26.98

|

-15.64

|

15.54

|

|

其他耐火制品

|

-4.89

|

-16.08

|

-11.77

|

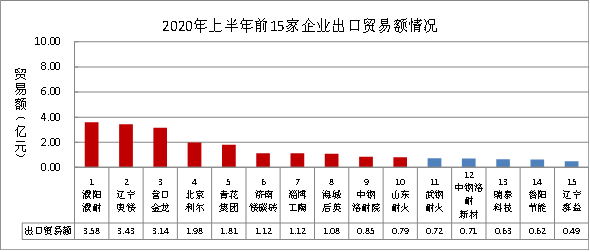

图6列出了2020年上半年重点企业出口贸易额情况。出口前三位的企业是濮耐股份、辽宁奥镁和。其中营口金龙出口贸易额下降幅度较大,主要原因是欧美、印度等传统出口市场出口份额下降幅度较大所致。濮耐股份和辽宁奥镁上半年的出口情况相对稳健,虽然受到疫情的一些影响,但下降程度较小。考虑到国外钢铁行业受疫情影响较大的客观背景,2020年上半年中国的耐火材料总的出口数据相对乐观,特别是大型出口型企业的出口业绩实属不易。

3、亏损企业亏损额略有所增加

2020年上半年,重点企业中亏损企业11家,亏损面14.47%,较之2019年有所增加。亏损企业亏损额3.21亿元,比上年同期增加约3亿元。

图6 2020年上半年重点企业出口贸易额情况

4、应收账款略有增长,仍是影响生产企业经营的重要因素

6月末,重点企业应收账款总额164.61亿元,同比增长6.26%。重点企业中,应收账款上升的企业44家,上升面57.89%。其中上升20%以上的企业20家,上升面26.31%。更严重的是有3家生产企业应收账款同比上升50%以上,不仅增加了企业的资金成本,也将严重危及企业的经营安全。

(三)重点耐材企业生产经营状况

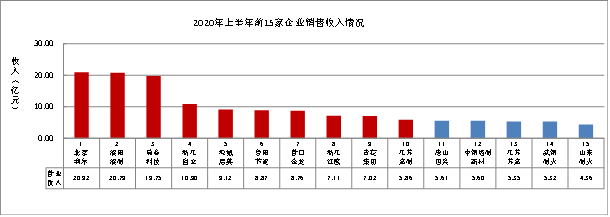

协会通过对76家重点耐材企业经营情况调研显示,耐材产量527.50万吨(含部分耐火原料)同比降低12.35%;销售收入254.22亿元,同比降低9.19%;实现利润14.44亿元,利润额下降39.05%,利润率5.68%,低于2019年上半年的利润率8.89%水平,但比全国工业企业平均利润率高0.26个百分点。图7列出了前15家重点企业上半年的主营业务收入情况,前四位的是北京利尔、濮阳濮耐、瑞泰科技、浙江自立。从表中数据可以看到,重点耐材企业上半年的生产经营相对稳健。

图7 2020年上半年重点企业主营业务收入情况

五、2020年下半年耐火材料行业运行预测

1、2020年下游钢铁、建材、有色等行业需求量相对稳定

疫情对各行各业的冲击是巨大的,影响可能也是较长时间维度的。但由于中国政府及全国人民同心聚力,应对疫情组织有力且方法得当,疫情对经济层面的影响受到较好的控制。根据中国钢铁工业协会的预测,虽然钢材出口及机电设备出口影响钢材总消费,但由于国家的基本建设上托底力度较大,2020年表观钢材生产和消费将处于较高的水平。预测2020年钢材的表观消费量约为9.68亿吨,高于2019年9.5亿吨水平(见表7)。也由于基本建设的"托底"效应,一定程度上也会带动水泥、有色金属等消费水平,故2020年下半年下游行业对耐火材料需求相对稳定。但从7月31号中国钢铁工业协会六届二次理事(扩大)会议上,了解到钢铁企业上半年利润水平下降幅度很大,部分钢企经营发生了一些困难,疫情对后期市场走势影响变数仍然较大。上述情况肯定会反映到钢企对耐火材料招投标业务,进而影响耐火材料市场下一步的价格走向及耐火制品的边际贡献。

|

表7 钢材消费需求与结构变化预测

|

|

|

2019

|

2020预测

|

|

|

|

|

|

类别

|

权重/%

|

需求量/亿吨

|

权重/%

|

需求量/亿吨

|

|

建筑业

|

55

|

5.27

|

58

|

5.58

|

|

制造业

|

45

|

4.23

|

42

|

4.11

|

|

合计

|

100

|

9.5

|

100

|

9.69

|

2、耐火材料行业的竞争局面目前复杂多变

行业产能严重过剩、耐火原料价格下行、因疫情造成的部分出口产品受阻等因素,造成了目前国内耐火材料市场复杂的竞争局面。

业内长期存在的产能严重过剩,产业集中度低,市场竞争主体数量庞大,是耐火材料行业多年存在的问题。近年来,由于国家鼓励企业转型升级、企业进园区、节能减排等多种因素,一方面极大地提升了行业的装备水平,改变了耐火材料企业的面貌,但也同时造成了产能的进一步扩张过剩。目前的竞争主体和格局复杂多变,出现了 "低于成本价竞争"等行为,大企业为保产量规模,在积极抢占低端客户市场,而小企业对大客户的市场份额也在积极争取。根据耐材之窗网的调研与分析,上半年耐火原料价格的下行变化,逐步传导至制品企业,综合效应已经显现。除高铝原料及高铝、硅质制品市场价格相对稳定外,上半年许多产品均出现市场价格大幅下降,碱性制品及特种耐火材料价格下降幅度较大。招投标业务中,低于成本价中标现象时有发生,竞争主体在市场中互相攻击,互相指责现象时有发生。镁钙砖市场中,近年来建成了34条隧道窑生产镁钙制品,总产能近100万吨,产能严重过剩。另外,上半年部分钢厂在招投标中,要求耐材企业降价幅度20%左右,个别案例中钢企要求制品降幅达到30%,远远超过耐材企业的利润水平和承受能力。镁砂原料生产企业、碱性制品比例较高的企业,面临的市场压力更大一些。协会呼吁,加强加强行业自律、共克时艰,共同抵制低于成本价的市场竞争行为。

3、耐火原料价格接近市场底部

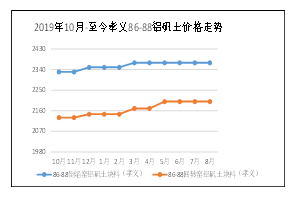

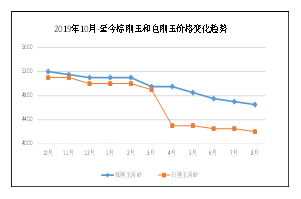

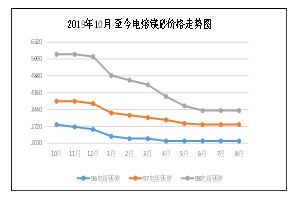

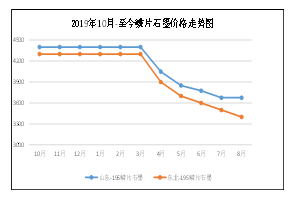

图8几种主要耐火原料市场价格变化

图8列出了几种主要耐火原料市场价格变化情况。从图中可以看到,2019年10月至今,原料价格总体是下跌的。除孝义铝矾土熟料价格相对坚挺,86-88倒焰窑铝矾土块料维持在2350元/t外,其余原料价格均出现较大比例的下跌。98电熔镁砂下跌至3500元/t、97电熔镁砂跌至2800元/t水平。白刚玉跌至4200元/t,棕刚玉跌至4650元/t水平。195鳞片石墨跌至3400元/t水平。原料价格的下跌,很快传导至耐火制品。下游钢厂利用原料市场的变化倒逼耐火制品降价。现在镁钙砖的出厂价格已跌至2500元/t水平,低于成本价格,导致国内5家生产镁钙砖的企业上半年全部亏损。从近期的市场变化趋势看,原料的价格进一步下跌空间已无,价格已接近市场的底部。部分耐火制品的前期价格下跌幅度巨大,导致企业亏损,进一步下跌的空间也完全丧失。

4、行业集中度将会进一步提升

2020年耐火材料行业压力大、挑战多。但仍有部分重点骨干企业经营状况良好。协会调研发现,部分产品档次和客户档次较高的耐火材料制品企业,上半年的生产经营生产受疫情影响不是太大,经营状况和利润水平明显优于行业平均水平。这说明,市场资源还在继续向优势企业集中。随着疫情防控阶段性成效进一步巩固,国家对冲疫情影响的宏观政策力度加大,积极的财政政策更加积极有为,稳健的货币政策更加灵活适度,要素市场化配置改革进一步深化,"六稳""六保"政策措施效果逐步显现,将为推动耐火材料行业高质量发展提供有利的外部环境。优势企业仍将有较好的发展机会。

瑞泰科技与中国宝武在上半年进行的重大资产重组事件,将打开行业联合重组的新局面,深刻影响我国耐火材料行业的发展方向和产业格局。作为世界最大的钢铁集团、耐火材料行业最大用户企业,本次重组完成后,将致力于把瑞泰科技打造成为世界一流的耐火材料龙头企业,通过精品制造和精心服务,更好地服务钢铁行业,瑞泰科技向着三年百亿、五年达到世界级耐材企业的目标迈进。此次资产重组标志着我国耐火材料行业深度整合已经开启,将有力地促进耐火行业的有序健康发展,提高行业集中度,改善我国耐火行业的生态环境,必将对中国耐火材料从制造大国向智造强国迈进产生深远影响。

上半年行业运行情况表明,耐火材料行业经受住了疫情的考验。2020年1月底新冠肺炎疫情发生以后,协会和全行业坚决贯彻习近平总书记重要指示精神和党中央、国务院、中国钢铁工业协会以及企业所在地各级政府的决策部署,在做好疫情防控工作的同时,努力保证行业生产经营的正常运行。上半年全行业未发生耐火材料供应短缺而影响钢铁、建材、有色金属等行业的生产和客户需求的案例。

2020年将是耐火材料行业充满挑战的年份。市场需求端的变化、原料和制品价格的下行、国内市场和国外市场的共振反应,是耐火材料全行业面临的共同挑战。千方百计地维护市场稳定,是耐火材料行业共同的愿望。一方面,协会呼吁会员企业,不要盲目新增产能,要加强行业自律,反对低于成本价格的竞争,形成维护市场稳定的合力;另一方面,协会将与全体会员企业一道,加强与上下游行业沟通,秉持互利共赢、相互支持的理念,加强产业链协同,共同维护公平、公正、稳定的市场秩序,共克时艰,为耐火材料行业的高质量发展共同努力。

(完)